Период: 19-25 марта 2022

Главная новость.

Безусловно, основной новостью стало решение Президента России Путина продавать (пока часть) нефти и газа за рубли. Нужно сразу отметить, что с формально-бухгалтерской точки зрения это решение не имеет серьёзного смысла: по итогам операции у покупателей так и так будет продукт, а у России – доллары или евро. Меняется только процедура. Однако всё несколько более сложно. Во-первых, эта процедура имеет серьёзный психологический подтекст. И это хорошо видно на графике стоимости нефтяных «мейджоров» сразу после этого объявления (график прислан в адрес Фонда Хазина одним частным корреспондентом):

Хорошо видно, что компания Шеврон, которая практически не участвует в российских проектах, сохранила свою капитализацию, даже нарастила её на фоне роста цен на нефть, а вот все остальные явно проиграли.

Оценивать механизмы этой психологической картины мы не будем, поскольку это выходит за рамки макроэкономического обзора. Второй важный фактор – санкции. Предложенная Россией модель на сегодня Евросоюз и США категорические не устраивает, поскольку в той или иной форме заставляет нарушать принятые ими в отношение России ограничения. Поскольку ограничения эти ввели сами Западные страны, они их, конечно, легко могут их адаптировать к российским требованиям, но само по себе такое действие очень ослабит серьёзное отношение ко всему санкционному давлению. Не только в России, но и во всём мире. Саудовская Аравия, кстати, тоже намекает на то, что будет торговать своей нефтью за юани.

Есть ещё третья составляющая, которая ещё более важна, но носит не тактический, а стратегический характер. Дело в том, что сила доллара не столько в то, что в нём, в основном, производятся расчёты в мировой экономике. Главное то, что ценообразование на мировых рынках осуществляется исключительно в долларах! И если где-то возникнут рублёвые нефтяные рынки, то, теоретически, это открывает дорогу к тому, что может появится рублёвая нефтяная биржа, на которой цены будут определяться в рублях!

И вот это будет сильнейший удар по гегемонии доллара! Теоретически, США, ФРС США как регулятор долларового обращения и бреттон-вудские институты (МВФ и Мировой банк и ВТО) не должны такого допускать. Однако реальность последних лет принципиально изменилась, и именно это показывает, что бреттон-вудская долларовая система находится в жесточайшем кризисе.

Отдельно нужно отметить, что фактический вывод России из ВТО (санкционный запрет на режим максимального благоприятствования в торговле с США), арест его валютных активов (фактически, дефолт США по своим обязательствам поддерживать мировую долларовую систему) и попытки запрета компаниям работать с Россией создаёт проблему, которую уже много лет поднимает Фонд экономических исследований Михаила Хазина. Речь идёт о разрушении модели легитимизации собственности в рамках бреттон-вудской экономической модели.

Мы не будем здесь поднимать этот вопрос более подробно, он явно выходит за пределы масштабов макроэкономического обзора, но не упомянуть его было невозможно. Поскольку разрушение системы собственности автоматически ведет к полному коллапсу всей экономической системы. И Фонд Хазина планирует к этой проблеме ещё вернуться.

Макроэкономика

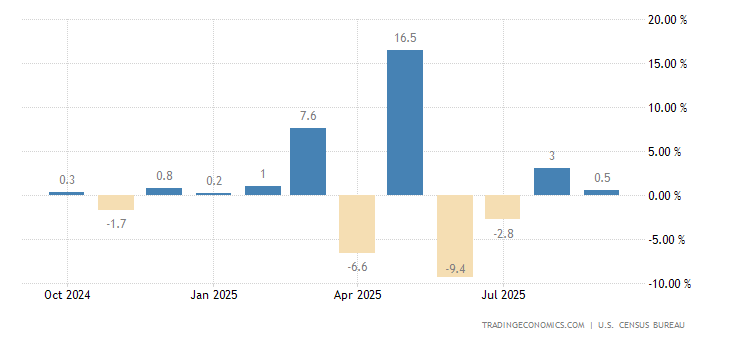

Заказы на товары длительного пользования в США -2.2% в месяц – дно с апреля 2020-го:

X’X: 2021 г.: апрель, июль, октябрь. 2022 г.: январь

Y’Y: %

Обращаем внимание, это февральские данные (как и некоторые следующие), специальная военная операция началась на Украине только в самом конце месяца.

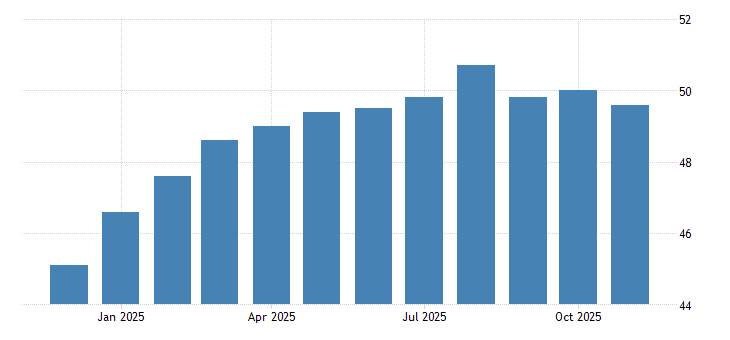

Производственный PMI (экспертный индекс состояния отрасли; его значение ниже 50 означает стагнацию и спад) еврозоны худший за 14 месяцев –

X’X: 2021 г.: апрель, июль, октябрь. 2022 г.: январь

Y’Y: Пункты

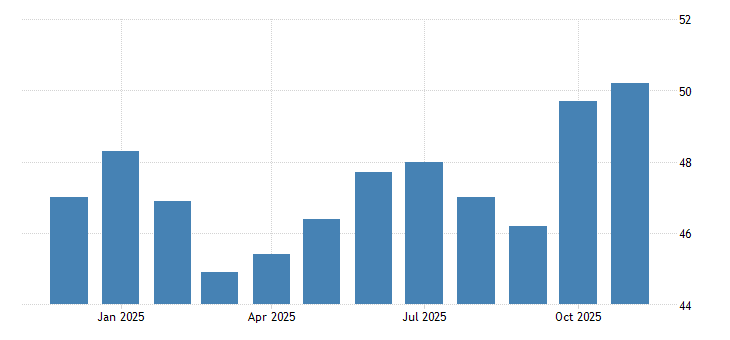

А в Британии – за 17 месяцев:

X’X: 2021 г.: апрель, июль, октябрь. 2022 г.: январь

Y’Y: Пункты

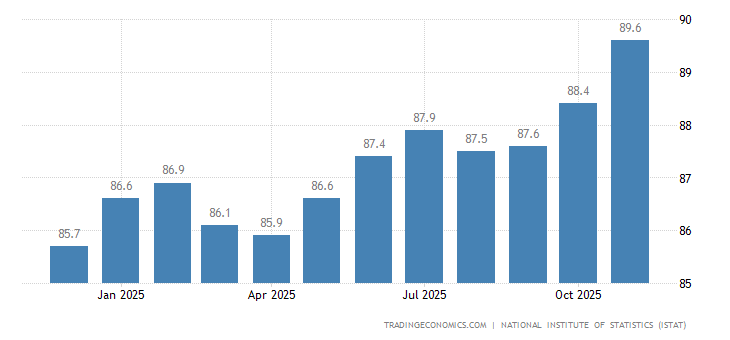

Деловое доверие в Италии на дне за 11 месяцев –

X’X: 2021 г.: апрель, июль, октябрь. 2022 г.: январь

Y’Y: Пункты

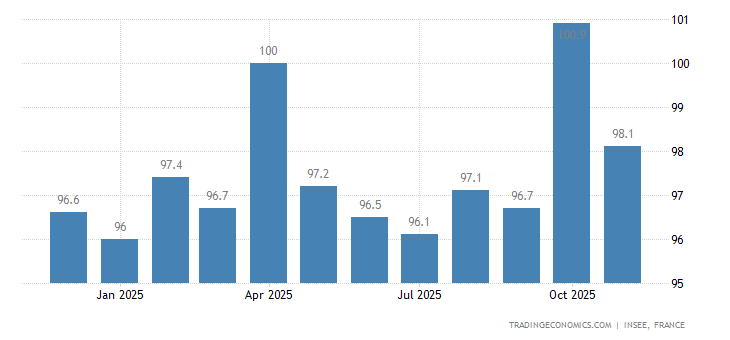

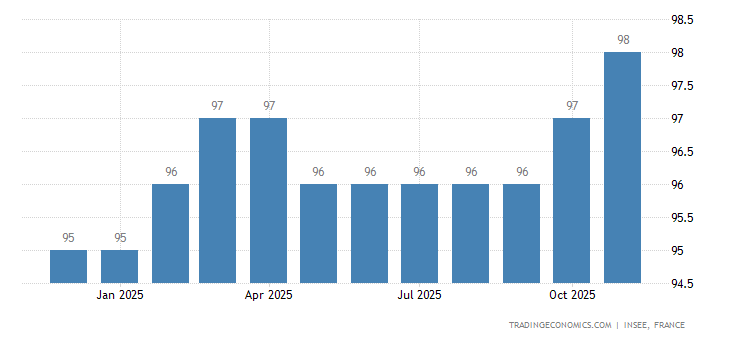

Деловое доверие и деловой климат во Франции слабейшие за год:

X’X: 2021 г.: апрель, июль, октябрь. 2022 г.: январь

Y’Y: Пункты

X’X: 2021 г.: апрель, июль, октябрь. 2022 г.: январь

Y’Y: Пункты

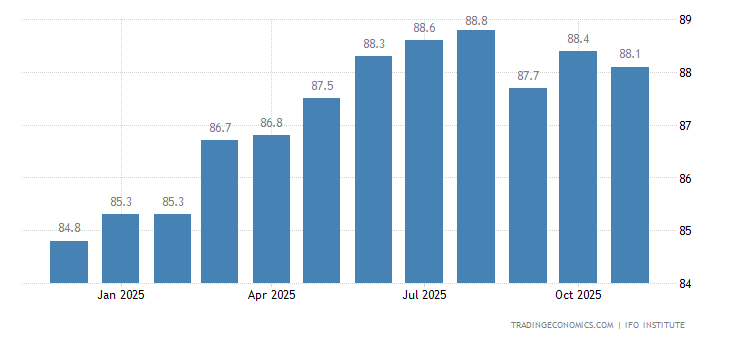

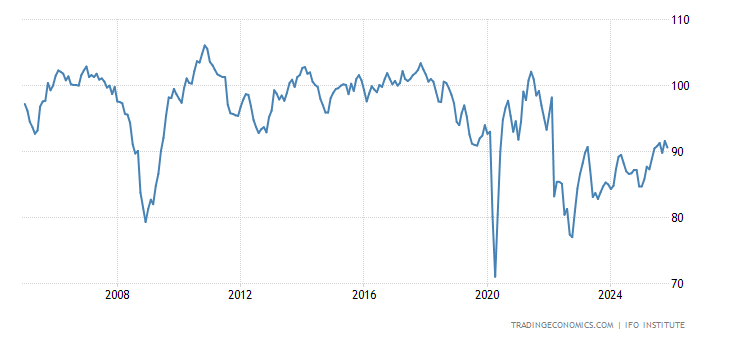

Деловой климат Германии (обзор IFO) худший за 14 месяцев:

X’X: 2021 г.: апрель, июль, октябрь. 2022 г.: январь

Y’Y: Пункты

В том числе компонент ожиданий – за 22 месяца:

X’X: 2021 г.: апрель, июль, октябрь. 2022 г.: январь

Y’Y: Пункты

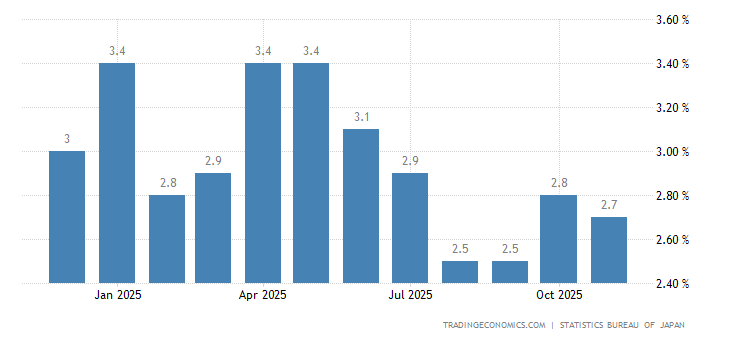

CPI (индекс потребительской инфляции) региона Токио на пике за 3 года (+1.3% в год), а цены энергоносителей – за 41 год (+26.1%):

X’X: 2021 г.: апрель, июль, октябрь. 2022 г.: январь

Y’Y: Пункты

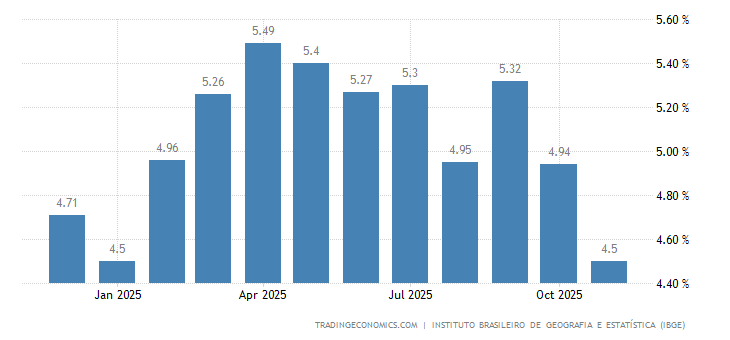

CPI Бразилии на вершине с начала 2016-го (+10.8% в год):

X’X: 2021 г.: апрель, июль, октябрь. 2022 г.: январь

Y’Y: Пункты

Чистый CPI Мексики максимален с 2001-го (+6.7% в год) –

X’X: Год

Y’Y: %

CPI Британии +6.2% в год – максимум с 1992-го:

X’X: Год

Y’Y: %

Без еды, топлива, алкоголя и табака +5.2% – рекорд за 25 лет наблюдений:

X’X: Год

Y’Y: %

Индекс розничных цен (который куда лучше, чем CPI показывает проблемы потребителей) +8.2% в год – вершина с 1991-го:

X’X: Год

Y’Y: %

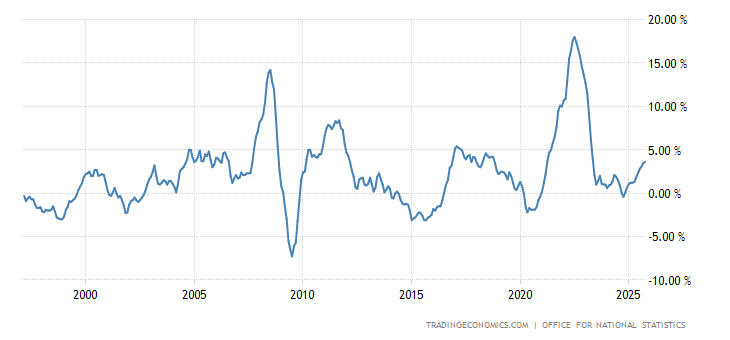

PPI (индекс промышленных цен) Британии +10.1% в год – максимум с 2008-го:

X’X: Год

Y’Y: %

Без еды, топлива, алкоголя и табака +9.9% – рекорд за 25 лет наблюдений:

X’X: Год

Y’Y: %

PPI Германии +25.9% в год – рекорд за 72 года наблюдений:

X’X: Год

Y’Y: %

PPI Испании +40.7% в год – рекорд за 46 лет ведения статистики:

X’X: Год

Y’Y: %

Обращаем внимание, за последний месяц темпы роста цен увеличились. Весьма возможно, что это связано с российской специальной операцией на Украине, но это ещё нуждается в проверке.

Кредитование домохозяйств еврозоны растёт быстрейшим образом с 2008-го (+4.4% в год) –

X’X: Год

Y’Y: %

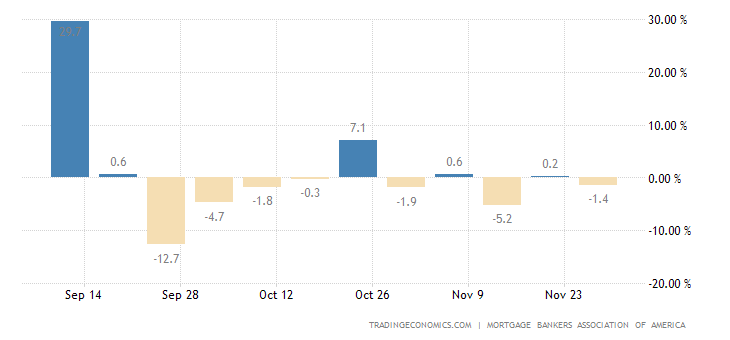

Заявки на ипотеку в США -8.1% в неделю:

X’X: 2021 г.: апрель, июль, октябрь. 2022 г.: январь

Y’Y: %

До минимума с конца 2019-го –

X’X: Год

Y’Y: Пункты

Потому что ставка по кредитам на пике с 2018-го –

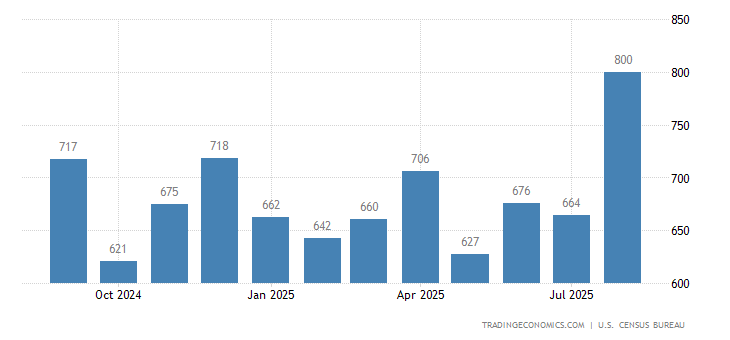

Продажи новостроек в США -2.0% в месяц после -8.4% ранее из-за взлёта цен (+10.7% в год медианная, +25.4% средняя):

X’X: 2021 г.: апрель, июль, октябрь. 2022 г.: январь

Y’Y: Тыс. единиц (штук)

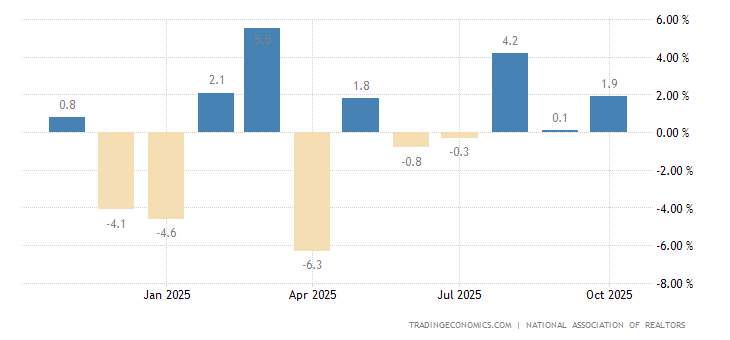

Незавершённые продажи вторичного жилья в США -4.1% в месяц, 4-й минус подряд:

X’X: 2021 г.: апрель, июль, октябрь. 2022 г.: январь

Y’Y: %

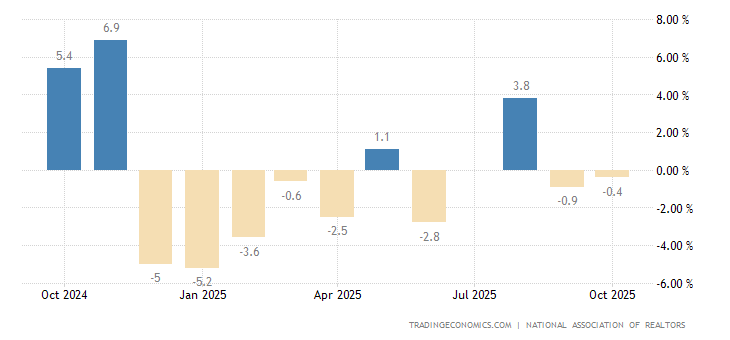

И -5.4% в год – 9-й минус подряд:

X’X: 2021 г.: апрель, июль, октябрь. 2022 г.: январь

Y’Y: %

Настроения новозеландцев худшие с 2008-го –

X’X: Год

Y’Y: Пункты

А голландцев – с 2013-го и совсем рядом с глобальным антирекордом:

X’X: Год

Y’Y: Пункты

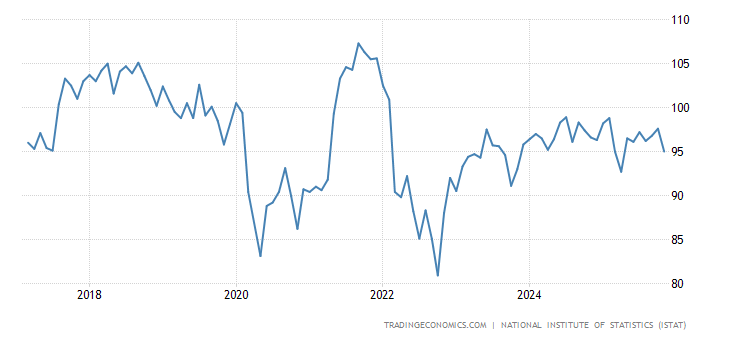

Итальянцы мрачны максимально за 14 месяцев –

X’X: Год

Y’Y: Пункты

В еврозоне дно за 2 года –

X’X: Год

Y’Y: Пункты

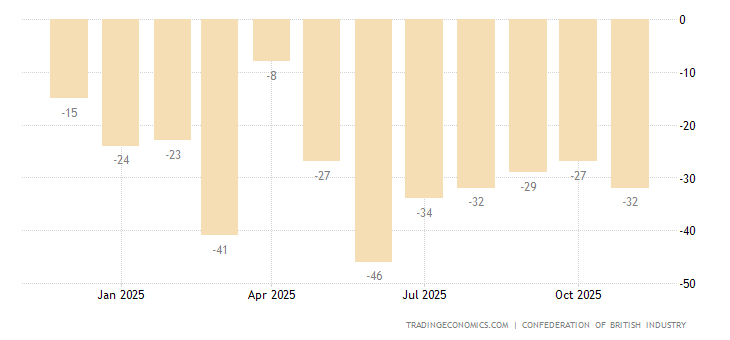

В Британии – за 16 месяцев, причём такие числа с вероятностью 80% сулят рецессию:

X’X: Год

Y’Y: Пункты

Отметим, что использование слова «рецессия» здесь не совсем корректно, см. следующий раздел настоящего Обзора.

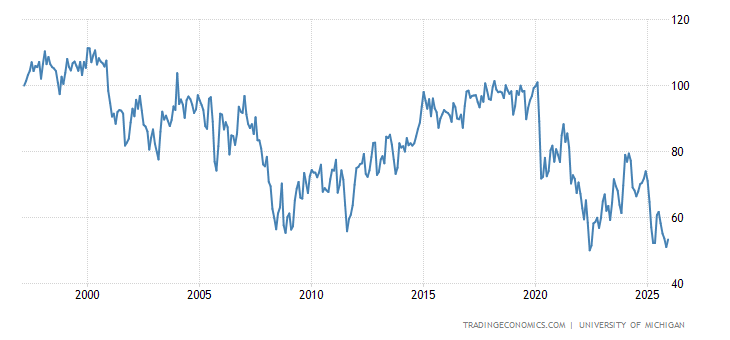

Потребители в США пессимистичны максимально с 2011-го –

X’X: Год

Y’Y: Пункты

Компонент текущих условий – с 2009-го:

Инфляционные ожидания (+5.4%) на вершине с 1981-го –

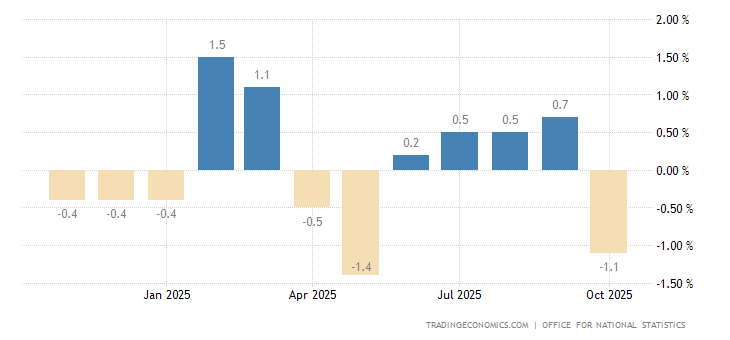

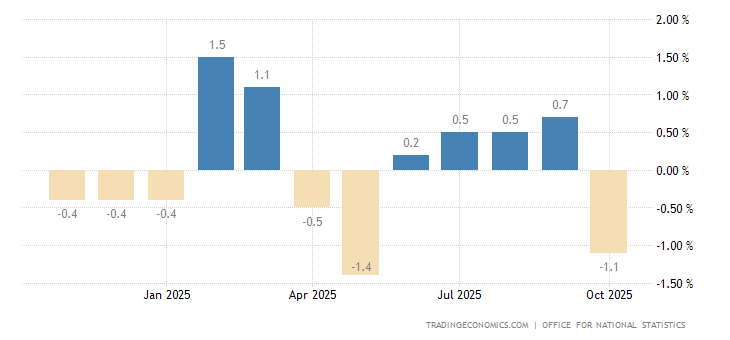

Баланс британской розницы слабеет –

И сама она падает: и в целом (-0.3%) –

X’X: 2021 г.: апрель, июль, октябрь. 2022 г.: январь

Y’Y: %

X’X: 2021 г.: апрель, июль, октябрь. 2022 г.: январь

Y’Y: %

ЦБ Китая оставил прежней денежную политику, но может смягчить её в апреле. ЦБ ЮАР поднял ставку на 0.25% до 4.25%. ЦБ Мексики повысил ставку на 0.5% до 6.5%.

Члены правления ФРС (включая Пауэлла) дают понять, что готовы ускорить ужесточение политики и уже на

ближайшем заседании в начале мая повысить ставку сразу на 0.50%.

Основные выводы. Члены правления ФРС (включая её главу Пауэлла) дают понять, что готовы ускорить ужесточение политики и уже на ближайшем заседании в начале мая повысить ставку сразу на 0.50%. Это объяснимо: инфляция растёт, её негативные последствия захлёстывают экономику и ФРС обязана принимать какие-то меры. Беда в том, что совершенно непонятно, какие.

Рост ставки в нынешней ситуации, как показал опыт конца прошлого года, особого эффекта не даёт. Читателям настоящих обзоров это понятно, её структурная компонента от роста ставки только увеличивается, поскольку чем выше стоимость кредита, тем выше темпы структурного кризиса, то есть деградационных процессов в экономике. Но в той теории, которую использует руководство ФРС и в той риторике, которой она придерживается многие десятилетия, нет понятия о структурном кризисе. ФРС стоит на том, что изменением ставки инфляция регулироваться обязана, и по этой причине она вынуждена повышать ставку даже в ситуации, в которой многие её руководители понимают, что это не имеет смысла.

Если бы темпы роста цен были поменьше, можно было бы тянуть ситуацию, но выборы в ноябре текущего года, рост цен на бензин и дизельное топливо, угрозы разрушения некоторых мировых рынков заставляют руководство ФРС демонстрировать «кипучую деятельность». Как следствие, они, может быть, и рады бы не повышать ставку, но сделать этого не могут. Соответственно, и домохозяйства, и государства, и корпорации должны быть готовы к существенному росту стоимости обслуживания ранее накопленных долгов.

Иными словами, в мире идёт полноценный структурный кризис. Это хорошо видно на графике общего изменения ресурсных цен:

X’X: Год

Y’Y: %

Как видно, нынешний кризис самый крупный за последние 100 с лишним лет и это понятно: начался четвёртых ПЭК-кризис (см. М. Хазин, «Воспоминания о будущем. Идеи современной экономики»), который, в отличие от двух первых, идёт по инфляционному сценарию. Недаром аналогичный (хотя и меньший) рост был в 70-е годы, когда шёл третий ПЭК-кризис, который удалось преодолеть политикой «рейганомики».

Можно посмотреть на доходность 5-летних бумаг Германии:

X’X: Год

Y’Y: %

Это показывает нагрузку на госдолг этой (относительно благополучной, на общем фоне) страны. И эти негативные процессы будут продолжаться, поскольку итогом структурного кризиса станет приведение в соответствие (равновесие) доходов и расходов домохозяйств, что при нынешнем состоянии экономики возможно только после падения расходов (то есть снижения благосостояния) примерно в два раза.

Именно из-за того, что кризис носит долгосрочный структурный характер совершенно некорректно использовать для его оценки слово «рецессия». Оно неявно предполагает циклический характер кризиса, а циклические спады всегда ограничены во времени, В нашем случае это не так, структурный кризис может продолжаться долго (в нашем случае, если его не замедлять, около 5 лет). Беда в том, что попытки официальных статистических органов показать избирателям более приятную картину приводит к тому, что статистические показатели сильно искажаются. Например, занижается инфляция.

Мы в своих обзорах пытаемся находить противоречия в этих искажениях и давать более или менее объективную оценку, но нужно понимать, что это именно оценки. Более точную картину дают модели Фонда экономических исследований Михаила Хазина, и на сайте Фонда мы регулярно публикуем результаты соответствующей работы. Но всё равно, вынуждены предупредить наших читателей, что они всё чаще в своей работе будут сталкиваться с расхождением официальной и реальной картин состояния экономики.

Мы желаем всем нашим читателям спокойных выходных и конструктивной рабочей недели!

Непонятен вывод про 5-летний кризис. PPI вырос быстро, но он также быстро упадет, как мы видим из предыдущих исторических моментов?

С чего он упадёт?

Основной драйвер PPI – это сырье. Цены на сырье со спадом деловой активности пойдут вниз, соответственно и PPI упадет.

Цитата, ваши пояснения к первому графику: «Хорошо видно, что компания Шеврон, которая практически не участвует в российских проектах, сохранила свою капитализацию, даже нарастила её на фоне роста цен на нефть, а вот все остальные явно проиграли.»

В чем все остальные проиграли? (4 из 5 представленных компаний до начала ВО имели бизнес в России и после 28.02 из российского бизнеса вышли. На графике показано, что из этих 4 компаний две — потеряли в капитализации, а другие две — приросли в капитализации. Причем приблизительно на одинаковую величину. )

Смотреть нужно на сравнительные показатели.